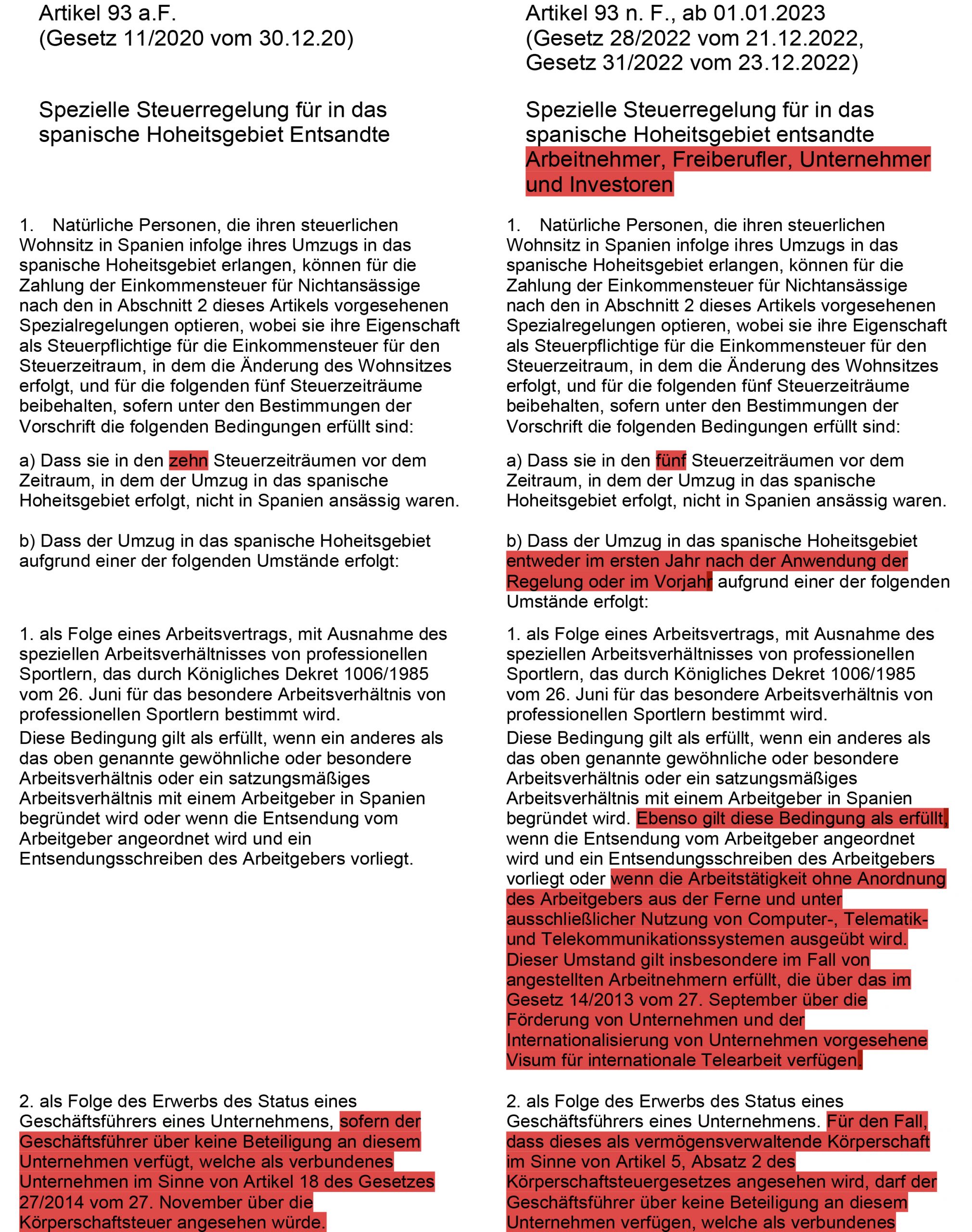

Mit Wirkung zum 01. Januar 2023 wurde Artikel 93 des spanischen Einkommensteuergesetzes durch die dritte Schlussbestimmung des Gesetzes 28/2022 vom 21. Dezember über die Förderung des Ökosystems für Start-Ups (BOE (Staatsanzeiger) vom 22. Dezember, Start-Up-Gesetz) geändert.

Mit Wirkung zum 01. Januar 2023 wurde Artikel 93 des spanischen Einkommensteuergesetzes durch die dritte Schlussbestimmung des Gesetzes 28/2022 vom 21. Dezember über die Förderung des Ökosystems für Start-Ups (BOE (Staatsanzeiger) vom 22. Dezember, Start-Up-Gesetz) geändert.

Dieser ist nun als „Steuerliche Spezialregelung für nach Spanien entsandte Arbeitnehmer, Freiberufler, Unternehmer und andere Investoren“ überschrieben. Die vorliegende Bearbeitung mit dem Titel „Beckham-Gesetz neu“ erläutert in einem Vergleich die Unterschiede zwischen der bisherigen Regelung und der neuen Fassung.

Das Gesetz, das in seinen Anfängen darauf abzielte, mit günstigen Steuersätzen u.a. Profisportler und talentierte Fachkräfte ins Land zu holen, wurde seinerzeit von dem englischen Fußballspieler David Beckham genutzt, als er für den Real Madrid C.F. spielte. Er war einer der ersten ausländischen Profis, der diese Vergünstigung beantragte und hätte ansonsten mglw. nicht nach Spanien gewechselt. Mit Beckham wurde diese Regelung bekannt und seitdem im Volksmund so genannt. Im Jahre 2015 wurde die Vergünstigung für Profisportlerinnen und -sportler abgeschafft und neu geregelt.

Damit verbleibt der Zweck der Regelung insbesondere in der Förderung der Ansiedlung von qualifizierten Fachkräften in Spanien, indem diesen die Möglichkeit gegeben wird, nach den für Nichtansässige geltenden Vorschriften besteuert zu werden und dadurch für einen bestimmten Zeitraum in den Genuss einer günstigeren Besteuerung kommen zu können. Um in einer zunehmend globalisierten Welt wettbewerbsfähig zu sein und Spanien attraktiv zu machen, werden insbesondere junge Hochschulabsolventen und Fachkräfte angesprochen, die heutzutage auf der Suche nach einem Arbeitsplatz in der ganzen Welt hin- und herpendeln.

Nach dieser Sonderregelung können bestimmte natürliche Personen, die ihren steuerlichen Wohnsitz in Spanien infolge eines Umzuges in das spanische Hoheitsgebiet erwerben, und die gemäß den Artikeln 8 bis 10 LIRPF als Steuerpflichtige der Einkommensteuer der natürlichen Personen (IRPF) eingestuft würden, sich dafür entscheiden, unter Beibehaltung ihres Status als Einkommensteuerpflichtige (IRPF), für den Steuerzeitraum (Anm. das Steuerjahr), in dem die Verlegung des Wohnsitzes (steuerlich) erfolgt, und für die folgenden fünf Steuerzeiträume, mithin im besten Fall sechs Jahre, die Besteuerung als „Nichtansässige“ im Rahmen der Einkommensteuer für Nichtansässige (IRNR) zu beantragen, sofern die im Gesetz genannten Bedingungen erfüllt sind.

Vergleich allgemeiner Steuersatz – Beckham-Gesetz neu

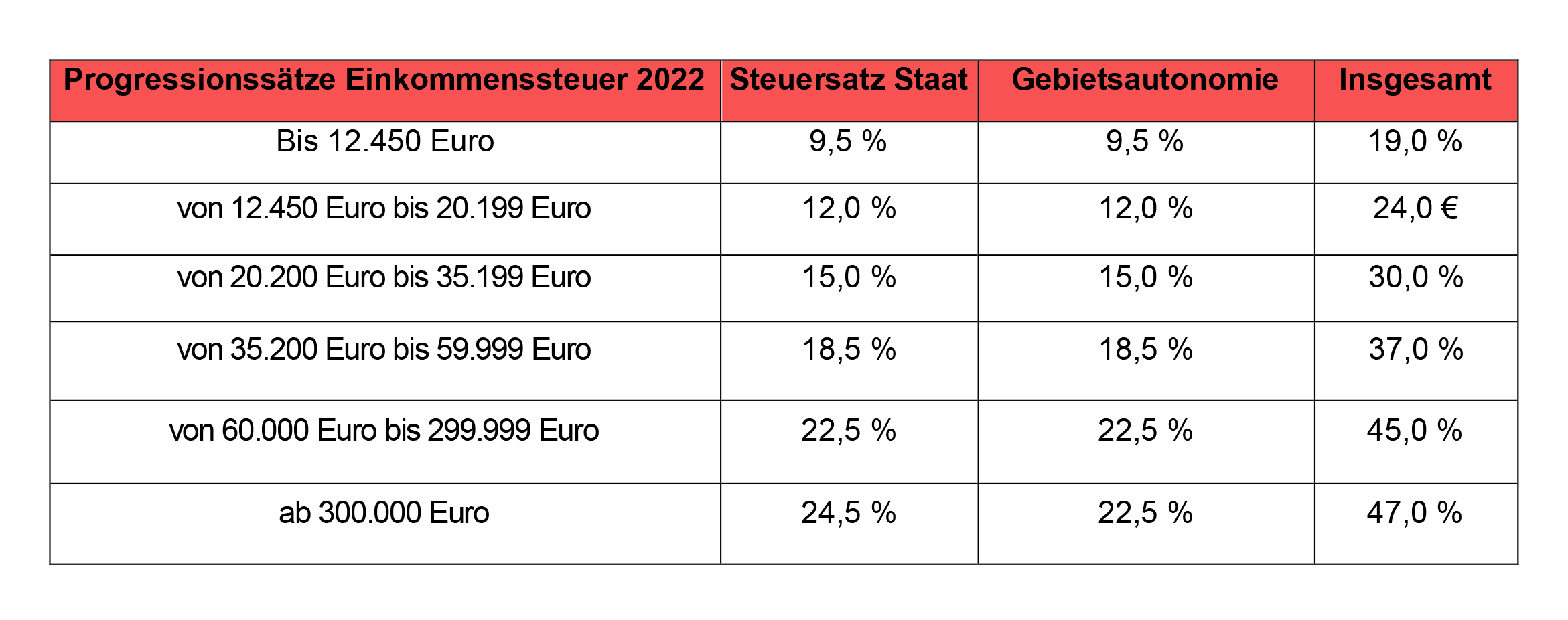

Die gewöhnlichen Einkommensteuersätze in Spanien sind:

Es ist zu beachten, dass die Steuern zwischen dem Staat und der Autonomen Gemeinschaft des Wohnsitzes eines Steuerpflichtigen aufgeteilt werden. In der obigen Aufstellung wurde für die Autonome Gemeinschaft auch der staatliche Satz angegeben und ist damit ein ungefährer Wert. Tatsächlich kann diese jedoch ihren Anteil in einem gewissen Rahmen nach oben oder unten ändern. Die Kanaren haben bspw. einen Höchststeuersatz für den Teil der Autonomen Gemeinschaft auf 26,0 % erhöht, Valencia sogar auf 29,5, Madrid hingegen auf 20,5 % reduziert, womit sich auch der Gesamtsteuersatz erhöhen oder reduzieren kann.

Jede der 17 Gebietsautonomien hat mithin eigene steuerliche Hoheiten. In Navarra, Guipuzcoa und Alava gibt es darüber hinaus weitere Besonderheiten, ebenso bspw. auf den Kanarischen Inseln. Dies gilt auch für die Spezialregelung des Art. 93. So ist dieser bspw. in Guipuzkoa nochmals im Foralrecht spezieller geregelt (dort Art. 56 bis de la Norma Foral 3/2014, de 17 de enero, del Impuesto sobre la Renta de las Personas Físicas del Territorio Histórico de Gipuzkoa), wo er zehn, anstelle der staatlichen Norm fünf Jahre anwendbar ist.

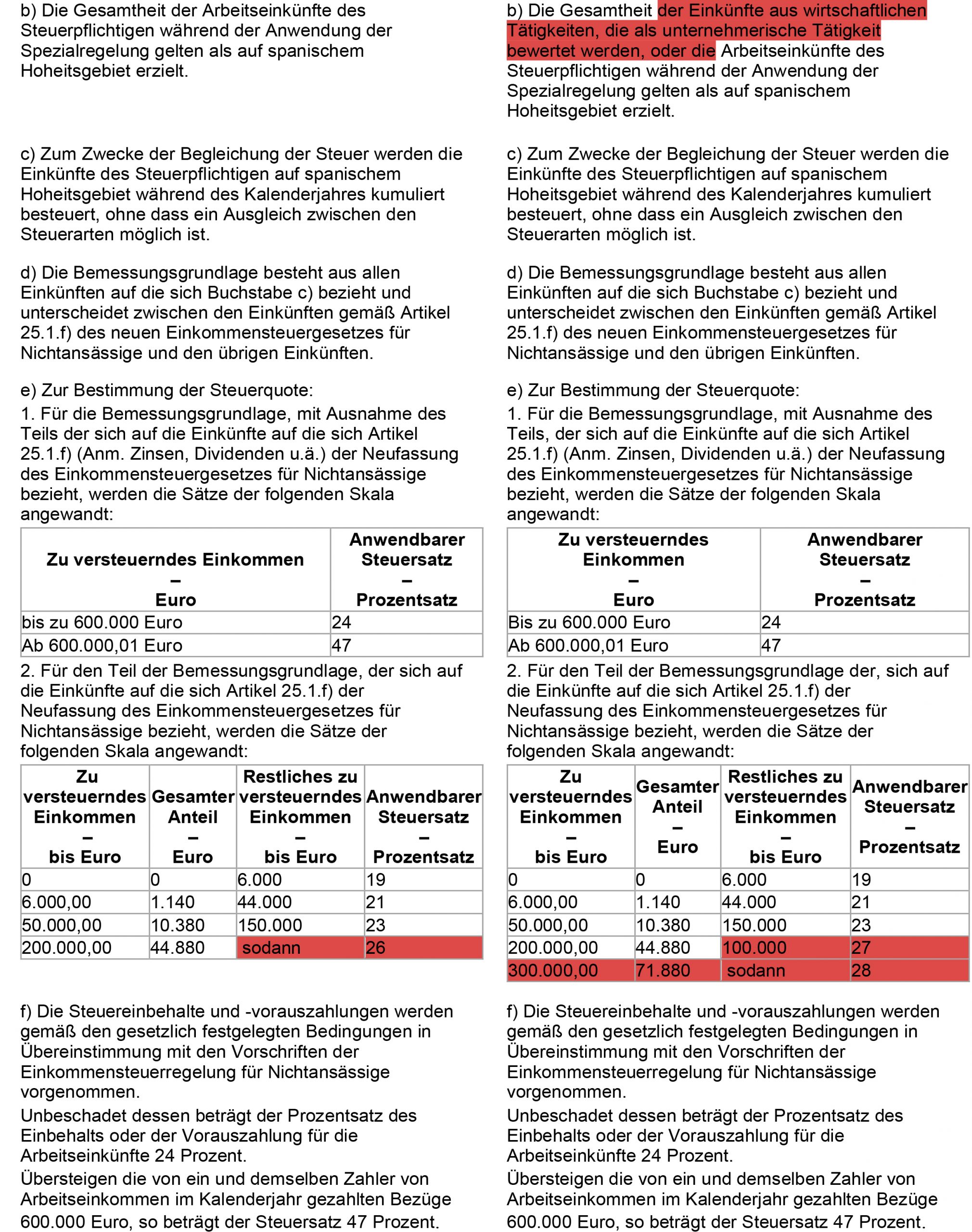

Auch die neue „Beckham-Regelung“ besteuert das Weltarbeitseinkommen nach wie vor mit 24,0 % pauschal auf die Bruttoeinkünfte. Steuereinbehalte vom Arbeitslohn und Abschlagszahlungen auf die Einkommensteuer gemäß den Vorschriften für die Einkommensteuer von Nichtansässigen werden in gleicher Höhe vorgenommen.

Sofern aber die von ein und demselben Zahler von Arbeitseinkommen im Laufe des Kalenderjahres gezahlten Vergütungen 600.000 Euro übersteigen, gilt bzgl. des übersteigenden Betrags für das Jahr des Zuflusses geltende Quellensteuersatz von nun 47,0 %.

Mit Änderung ab 2023 wird u.a. der bisherige Zeitraum der vorherigen Nichtansässigkeit in Spanien von zehn auf fünf Jahre verkürzt und die Möglichkeit, die Spezialregelung in Anspruch zu nehmen, auf neue Personengruppen, Telearbeiter, Unternehmer und Freiberufler sowie deren Familienangehörige, unter bestimmten Bedingungen, ausgedehnt.

Entsprechend existieren in der neuen Regelung der Spezialnorm zwei Steuersubjekte, einen Hauptsteuerzahler und andere mit diesem verbundene Steuerzahler aus dessen Familienkreis, die mit ihm bzgl. der Zeiträume der Anwendung der Regelung verbunden sind.

Beckham-Gesetz neu – Steuersubjekte

Dabei hat der Kreis der möglichen Steuersubjekte in der neuen Regelung erhebliche Änderungen erfahren.

Während für Arbeitnehmer bislang entweder die Aufnahme einer Tätigkeit bei einem lokalen Arbeitgeber oder eine angeordnete Entsendung und ein Entsendungsschreiben Voraussetzung war, genügt mit der neuen Regelung es nun, dass auch ohne eine solche Anordnung des Arbeitgebers die Arbeitstätigkeit aus der Ferne und unter ausschließlicher Nutzung von Computer-, Telematik- und Telekommunikationssystemen ausgeübt wird.

In diesen Fällen muss gemäß Art. 119.2 c) des RIRPF (Verordnung neues Beckham Gesetz) ” ein Nachweisdokument des Arbeitgebers vorliegen, in dem die Anerkennung des Arbeitsverhältnisses mit dem Steuerpflichtigen, das Beginn der Tätigkeit, das in der Anmeldung bei der Sozialversicherung in Spanien oder in der Dokumentation, die gegebenenfalls die Einhaltung der Sozialversicherungslegislation des Ursprungslandes ermöglicht, sowie die voraussichtliche Dauer der Arbeitsleistung in Spanien angegeben sind.”

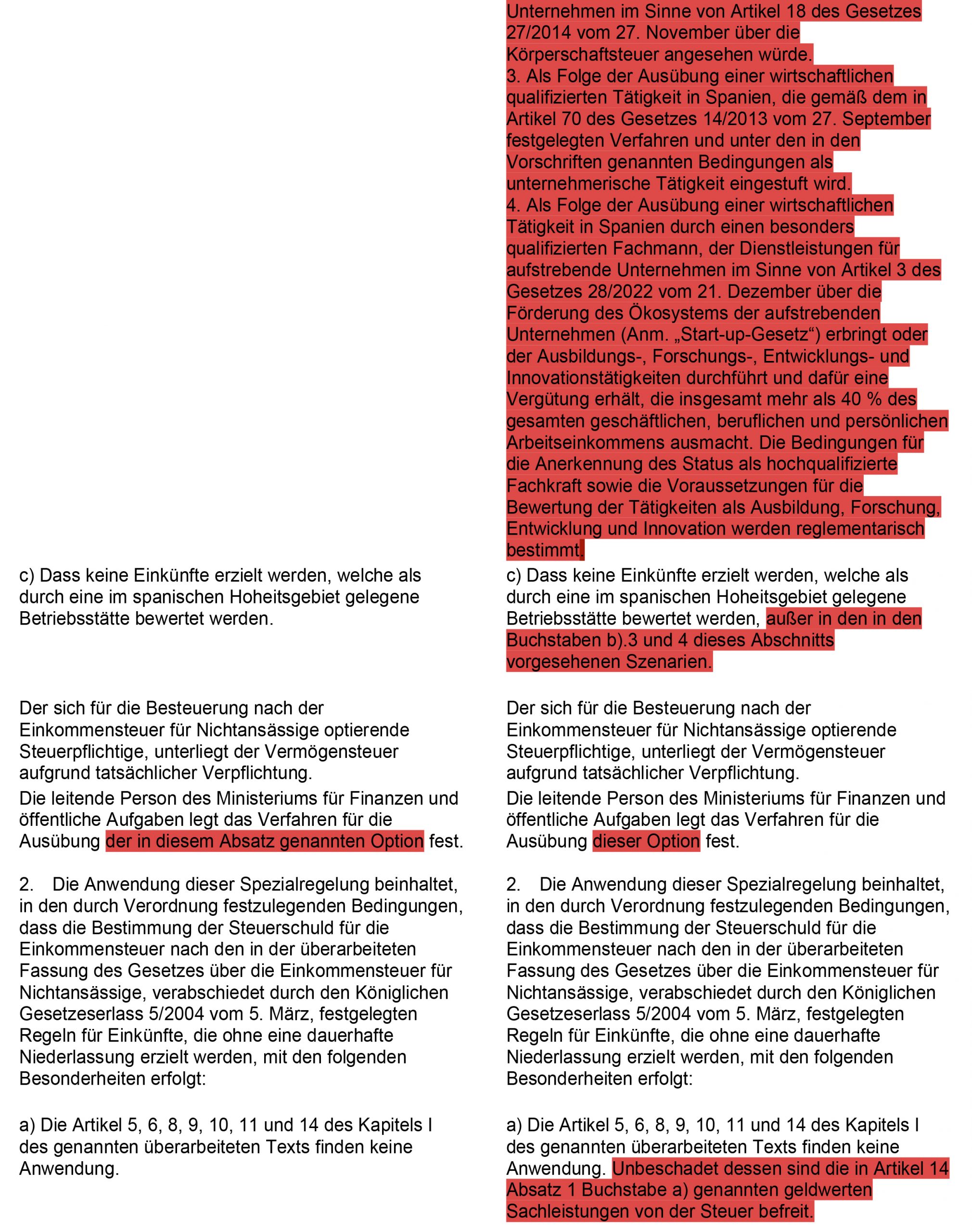

Einschränkungen für Geschäftsführer im Hinblick auf ihre Beteiligungsverhältnisse wurden wesentlich gelockert. Mithin sind nunmehr, sofern es sich nicht um Holdinggesellschaften gem. Art. 93, 1. b) 2° handelt, Beteiligungen von mehr als 25 % für Geschäftsführer möglich. Die Gesellschafter-Geschäftsführerstellung kann allerdings, abhängig vom Geschäftszweck, im Hinblick auf die seitens der Gesellschaft erhaltenen Vergütung unvereinbar mit der Einstufung der „Einkünfte aus Arbeit“ und damit der Anwendbarkeit der Spezialregelung stehen. Denn sofern diese Einkünfte als aus selbständiger Tätigkeit bzw. gewerblicher Art qualifiziert werden können, wie bspw. bei Beteiligungen an GmbH & Co. KG, findet das neue Beckham Gesetz ggf. keine Anwendung.

Solche unternehmerischen Tätigkeiten wiederum können allerdings dann zu der Möglichkeit der Anwendung des Spezialstatus führen, sofern es sich im Rahmen der neuen Regelung (Art. 93, 1. b) 3°) um Aktivitäten iSd. Art. 70 des Gesetzes 14/2013 vom 27.11. handelt.

Artikel 70: Definition des Begriffs der unternehmerischen und geschäftlichen Tätigkeit.

(1) Als unternehmerische Tätigkeit versteht sich eine Tätigkeit, die innovativ und/oder von besonderem wirtschaftlichem Interesse für Spanien ist und für die ein positiver Bericht der ENISA (Anm.: ein staatliches Unternehmen zur Finanzierung von KMUs) vorliegt.

Der Antrag ist an das Referat Großunternehmen und strategische Gruppen (Unidad de Grandes Empresas y Colectivos Estratégicos) zu richten, das von Amts wegen bei der ENISA einen Bericht über die unternehmerische Tätigkeit anfordert. Dieser Bericht, der obligatorisch ist, wird innerhalb von zehn Arbeitstagen verschickt.

Befindet sich der Ausländer außerhalb Spaniens, so muss er nach Erteilung der Genehmigung das entsprechende Aufenthaltsvisum (visado de residencia) beantragen.

- Bei der Beurteilung der unternehmerischen und geschäftlichen Tätigkeit werden folgende Punkte berücksichtigt:

- a) Das berufliche Profil des Antragstellers und seine Beteiligung an dem Projekt. Falls es mehrere Partner gibt, wird die Beteiligung jedes einzelnen bewertet, sowohl derjenigen, die ein Visum oder eine Genehmigung beantragen, als auch derjenigen, die kein Visum benötigen.

- b) Der Geschäftsplan, der eine Beschreibung des Projekts, des entwickelten Produkts oder der erbrachten Dienstleistung und seiner Finanzierung, einschließlich der erforderlichen Investitionen und der möglichen Finanzierungsquellen, enthalten muss.

- c) Die Elemente, die einen Mehrwert für die spanische Wirtschaft, Innovation oder Investitionsmöglichkeiten schaffen”.

Auch kann der Spezialstatus gem. Art. 93, 1. b) 4° bei Ausübung einer wirtschaftlichen Tätigkeit in Spanien Anwendung finden, wenn diese durch einen besonders qualifizierten Fachmann, der Dienstleistungen für aufstrebende Unternehmen im Sinne von Artikel 3 des Gesetzes 28/2022 vom 21. Dezember über die Förderung des Ökosystems der aufstrebenden Unternehmen (Anm. „Start-up-Gesetz“) erbringt oder der Ausbildungs-, Forschungs-, Entwicklungs- und Innovationstätigkeiten durchführt und dafür eine Vergütung erhält, die insgesamt mehr als 40 % des gesamten geschäftlichen, beruflichen und persönlichen Arbeitseinkommens ausmacht.

Die Bedingungen für die Anerkennung des Status als hochqualifizierte Fachkraft sowie die Voraussetzungen für die Bewertung der Tätigkeiten als Ausbildung, Forschung, Entwicklung und Innovation werden reglementarisch bestimmt.

Als Start-up-Unternehmen gilt jede juristische Person, einschließlich technologiebasierter Unternehmen, die gemäß dem Gesetz 14/2011 vom 1. Juni über Wissenschaft, Technologie und Innovation gegründet wurden und gleichzeitig die umfangreichen Bedingungen von Artikel 3 des Gesetzes erfüllen.

Bei Erfüllen der Voraussetzungen von entweder Art. 93, 1. B) 3° oder aber 4° dürfen die entsprechenden Einkünfte auch mittels einer im spanischen Hoheitsgebiet gelegenen Betriebsstätte erzielt werden.

Zu beachten ist, dass Steuerpflichtige, die von dieser Möglichkeit Gebrauch machen, für die Anwendung eines Doppelsteuerabkommens nicht als Gebietsansässige in Spanien gelten, da ihre Besteuerung auf Einkünfte aus wirtschaftlichen Tätigkeiten, die als unternehmerische Tätigkeit bewertet werden, oder Arbeitseinkünfte, die als auf spanischem Gebiet erzielt angesehen werden, beschränkt werden.

Die Wahrnehmung der Option, d.h. die Antragstellung, wie auch der mögliche spätere Verzicht oder der Ausschluss von der Spezialregelung erfolgt mit dem Steuerformular Modell 149. Die in Artikel 119.1 der Einkommensteuerverordnung vorgesehenen Unterlagen müssen der Optionserklärung beigefügt werden.

Steuerpflichtige, die für die Sonderregelung optieren, haben eine besondere Einkommensteuererklärung auf dem Steuerformular 151 einzureichen, die an den Inhalt der Regelung angepasst ist.

Gemäß den neuen, umfangreichen Anweisungen zum Ausfüllen des Steuerformulars Modell 151, die unter Berücksichtigung der geltenden Vorschriften ab dem 1. Januar 2023 erstellt wurden, sind Abzüge von im Ausland gezahlten Steuern auf Arbeitseinkünfte abziehbar.

Anwendbare Vorschriften: Artikel 93 und Übergangsbestimmung 17 des Einkommensteuergesetzes; Artikel 113 bis 120 der Einkommensteuerverordnung; Erlass HAP/2783/2015 vom 21. Dezember, der die Formulare 151 und 149 verabschiedet.

Gegenüberstellung alte Fassung und Beckham-Gesetz neue Fassung

Beckham-Gesetz neu – Nachteile

Ebenso wie in den früheren Gesetzesfassungen gehen mit dem Vorteil des günstigen Steuersatzes für höhere Arbeitseinkommen, der nicht zu versteuernden Einkünfte aus Kapitalvermögen (wie Dividenden) oder Immobilienvermögen (wie Mieteinnahmen) in anderen Ländern und ggf. der Vermeidung der Vermögensteuer,gewisse Nachteile einher.

So gibt es im Rahmen der Beckham-Regelung keinen Abzug von Ausgaben oder anderen Vergünstigungen, die im Rahmen der Steuererklärung für steuerlich Ansässige, mithin unbeschränkt in Spanien Steuerpflichtige gelten, wie z. B. die Befreiungen für den Hauptwohnsitz, die Vergünstigungen für Familien mit minderjährigen Kindern oder älteren Menschen, Elterngeld, Beiträge zu Rentenplänen, die Vergünstigung für Mieteinnahmen aus einer in Spanien gelegenen Immobilie oder der Abzug von Ausgaben im Zusammenhang mit einer Behinderung.

Ein weiterer Nachteil kann darin bestehen, dass einige Doppelbesteuerungsabkommen, in Fällen, in denen der Steuerpflichtige den Beckham-Status wählt, die Anwendbarkeit des DBA und damit eine Freistellung oder Anrechnung von im anderen Staat auf dort erzielte Einkünfte beglichenen Steuern ausschließen, da dieser Status die realiter vorliegende steuerliche Ansässigkeit durch die Fiktion des Status eines Steuerausländers beseitigt, so dass diese DBA den in den Abkommen grds. geregelten Schutz nicht gewähren.

Sofern die Unterschiede zur unbeschränkten Steuerpflicht im Ergebnis nicht erheblich sind, kann daher zu empfehlen sein, diese zu wählen.

Darüber hinaus ist zu beachten, dass bei Versteuerung gemäß der Sonderregelung auch kein Anspruch auf die Steuerbefreiung für Abfindungen im Kündigungsfall besteht. Die ansonsten mögliche Steuerbefreiung gemäß Art. 7e des EinkStG bis zum Höchstbetrag von 180.000 Euro oder die vorgesehene Reduzierung für „unregelmäßige Einkünfte“ von 30 % würde nicht greifen. so dass vollständig mit dem festen Steuersatz von 24% versteuert werden muss. In solchen Fällen ist zu prüfen, ob die Abfindung ggf. von der Besteuerung ausgenommen ist, da sie aus einer früheren Tätigkeit vor Entsendung nach Spanien stammt, oder u. U. der Verzicht auf die Besteuerung im Sonderregime angeraten ist.

Ebenso von Nachteil ist, dass die nach der Sonderregelung versteuernde Person nicht von der Erbschaft- und Schenkungsteuer befreit ist. Das heißt alle Vermögenswerte und Rechte, die durch Erbschaft oder Schenkung erworben werden, sind nach den Regeln der Gebietsautonomie der Ansässigkeit in Spanien zu versteuern, selbst wenn diese aus dem Ausland stammen. Gleiches kann für Veräußerungen gelten.

Kapitalgewinne werden wie bei jedem anderen Steuerinländer besteuert (19 – 28 %), sofern sie aus Vermögenswerten stammen, die in Spanien belegen sind, oder als aus spanischen Quellen stammende Einkünfte gelten. Sofern Kapitalgewinne aus Vermögenswerten stammen, die sich außerhalb Spaniens befinden, unterliegen diese also nicht der Besteuerung in Spanien im Rahmen des Beckham-Regimes, da der Steuerpflichtige für im Ausland erzielte Einkünfte als steuerlicher Nichtansässiger gilt.

Zu beachten ist auch der Wohnort und die Arbeitsstätte eines Steuerpflichtigen. Dies, da die spanischen Gebietsautonomien unterschiedliche Regelungen im Rahmen der Einkommensteuer treffen können.

So unterscheidet sich die Steuergesetzgebung im Baskenland deutlich und eine der zentralen Voraussetzungen in dieser Gebietsautonomie ist, dass das beschäftigende Unternehmen seinen Sitz in Spanien hat oder über eine Betriebsstätte dort verfügt. Damit ist die Beckham-Regelung für aus dem home-office im Wege der Fernarbeit tätige Mitarbeiter ausländischer Unternehmen nicht anwendbar, sofern diese keine Betriebsstätte in Spanien unterhalten, sondern lediglich über eine Lohnsteuernummer in Spanien zu rein formalen Zwecken für die Abführung von Sozialversicherungsbeiträgen und IRPF-Abzügen verfügen.

Schließlich – und das gilt für alle Steuerarten in Spanien – sind die Vorschriften des alten wie auch des neuen Beckham-Gesetzes streng und unterliegen verschiedenen Auslegungen, was zu Rechtsunsicherheiten bei der Anwendung dieser relativ komplexen Regelung führen kann.

Fazit Beckham-Gesetz neu:

Die neue “steuerliche Spezialregelung für nach Spanien entsandte Arbeitnehmer, Freiberufler, Unternehmer und andere Investoren” erweitert schon in ihrer Überschrift den Anwendungsbereich der bisherigen Fassung, verkürzt den Zeitpunkt einer möglichen, früheren Ansässigkeit und erweitert die Anwendungsmöglichkeit auf Familienangehörige. Sofern es sich nicht um Holdinggesellschaften gem. Art. 93, 1. b) 2° handelt, sind für Geschäftsführer nun Beteiligungen von mehr als 25 % möglich. Dies kann aber im Hinblick auf die Art der Einkünfte im Einzelfall dazu führen, dass die Neuregelung keine Anwendung finden kann, so z. B. für dort nicht aufgeführte freiberufliche Tätigkeiten.

Zu beachten ist, dass bis zum Datum der vorliegenden Bearbeitung im Juni 2023 noch keine Verordnung erlassen wurde, welche die neue Bestimmung konkretisiert und darauf schließen lässt, wie das spanische Finanzamt diese anwendet und somit eine sicherere Einschätzung der neuen Normierung gewährleistet. Auch ist aufgrund der derzeitigen politischen Lage, in der Neuwahlen anberaumt sind, auch eher nicht davon auszugehen, dass dies zeitnahe erfolgt.

©2023 Verfasser Beckham Gesetz neu: Frank Müller, Rechtsanwalt und Abogado (Rechtsanwalt Spanien), Fachanwalt für Steuerrecht, Fachanwalt für Handels- und Gesellschaftsrecht

Zur Verordnung 2024 der Umsetzung des neuen Beckham-Gesetzes s. hier